マンション購入時の税制優遇の中でも減税効果が大きい「住宅ローン控除」。概要から賢く活用する方法まで、公認会計士・税理士の山田真哉さんに聞きました。

住宅ローン控除とは? 概要を解説

――住宅ローン控除の概要を教えてください。

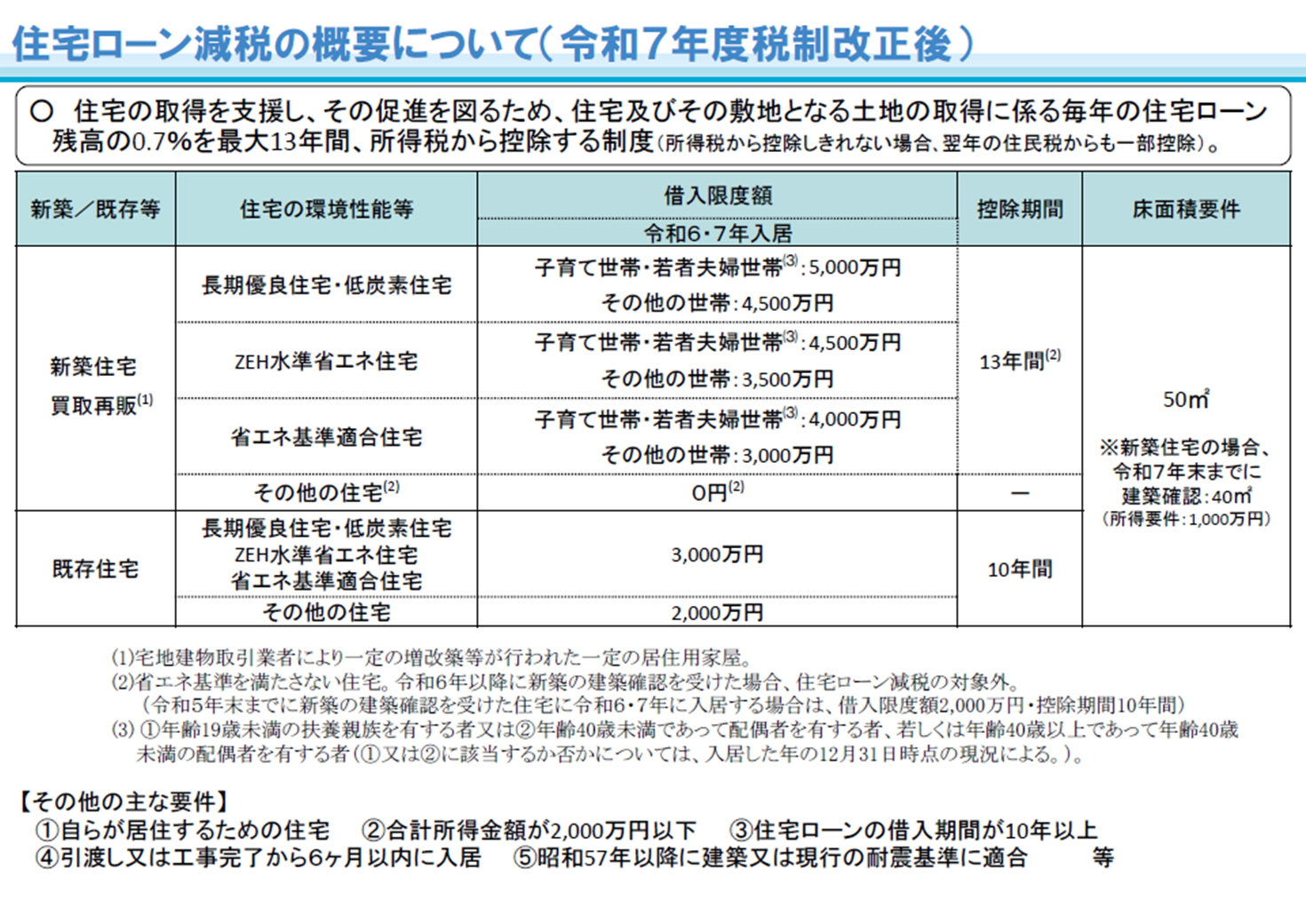

山田真哉さん(以下、山田):住宅ローン控除は正式名称を「住宅借入金等特別控除」といい、住宅ローンの年末時点の残高の0.7%を13年間、または10年間にわたって所得税から控除する制度です。所得税から控除しきれない場合は、9万7,500円を上限に翌年の住民税から控除されます。

◼︎2025年度税制改正後の住宅ローン控除(住宅借入金等特別控除)

▲出典:国土交通省「住宅ローン減税」より

――住宅ローン控除の適用要件は?

山田:「特別控除」とつく制度は、文字通り“特別”な制度のため要件が厳しくなります。住宅ローン控除の主な要件は次のとおりです。

・自らが居住するための住宅

・合計所得金額が2,000万円以下(40㎡以上50㎡未満の新築住宅で適用を受ける場合は1,000万円以下)

・住宅ローンの借入期間が10年以上

・引き渡しまたは工事完了から6ヵ月以内に入居

・1982年以降に建築または現行の耐震基準に適合

・床面積の1/2以上を専ら自己の居住の用に供している 等

――手続き方法は?

山田:マンションを購入した際に受けられる印紙税や登録免許税、不動産取得税の優遇措置は、基本的に不動産業者や司法書士が手続きしてくれますが、住宅ローン控除については自ら確定申告しなければなりません。ただし会社員の方は、初年度のみ自分で確定申告すれば、2年目以降は勤務先の年末調整で手続きできます。

たとえ初年度に所得要件を満たしていなかったとしても、申請しておけば所得要件を満たす年には控除を受けられますので、所得にかかわらず控除の対象期間は毎年申請しておいたほうが良いでしょう。

住宅ローン控除で見落としがちなポイント

――住宅ローン控除の要件で見落としがちなポイントは?

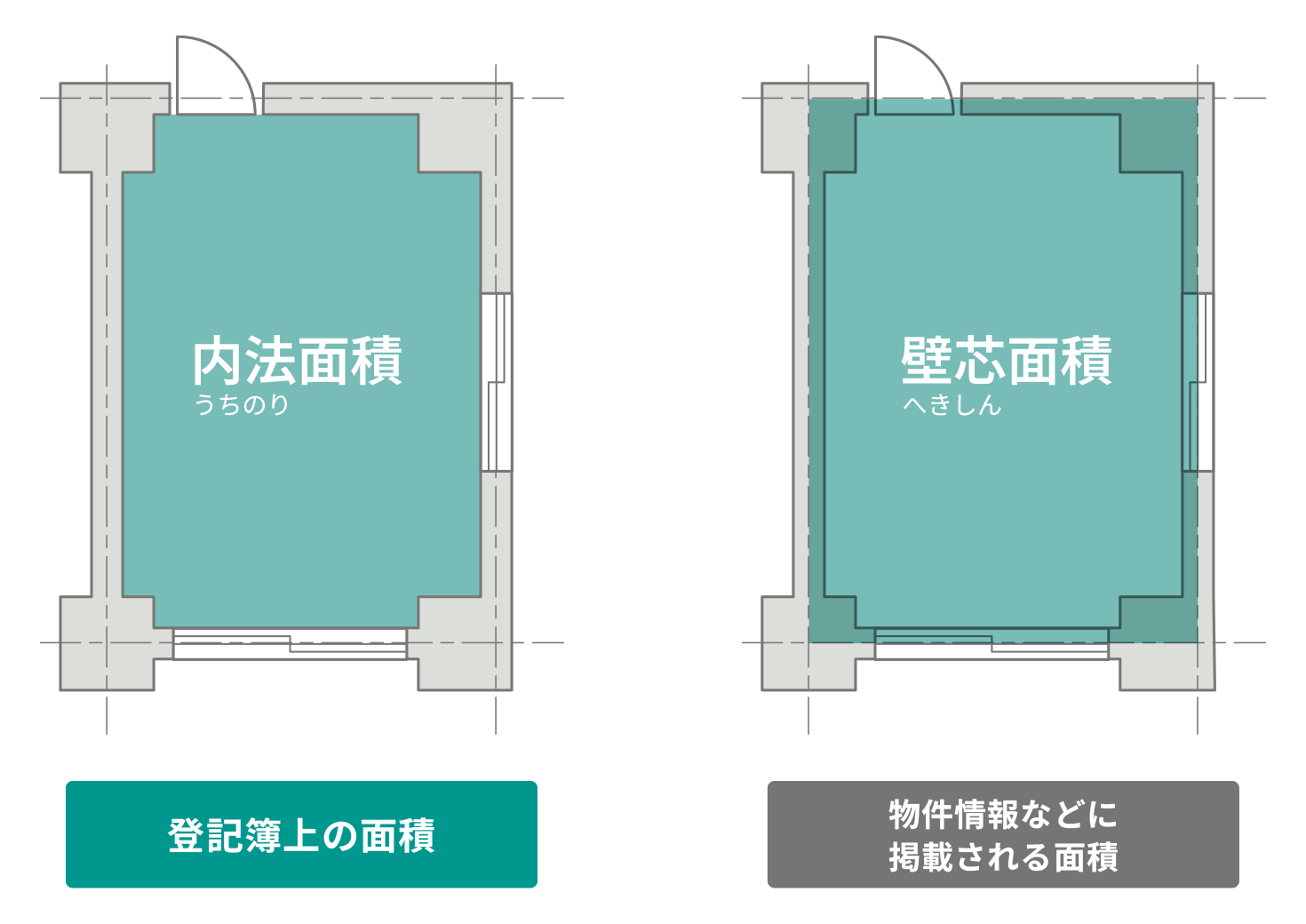

山田:マンションの場合、最も気をつけなければならないのが「面積要件」です。住宅ローン減税の面積要件は原則50㎡以上、新築は所得が1,000万円以下の場合は40㎡以上ですが、床面積は登記上の面積を指します。

マンションは、内壁で囲まれた内側の面積である「内法(うちのり)」が登記上の面積ですが、物件情報などに掲載される面積は、壁の中心線の内側の面積である「壁芯(へきしん)」です。たとえば、壁芯で50㎡をわずかに上回っていても、内法では50㎡を下回り、住宅ローン減税の面積要件を満たさない可能性があります。

▲登記上の面積と物件情報などに記載されている面積には差分があるため注意が必要だが、比較的狭小な住宅を求める層の需要に応える動きとして、2026年度の制度改正では面積要件を40㎡程度まで広げる案が調整されている

また、フリーランスや個人事業主の場合、マンションの建物部分は減価償却して経費計上できますが、少しでも多く経費に算入しようとすると自己居住用の割合が1/2に満たず、住宅ローン控除の適用を受けられなくなってしまうおそれがあります。加えて、住宅ローン控除を全額受けるには、居住用の割合が9割以上でなければなりません。したがって、住宅ローン控除を最大限活用するには、事業用の割合を1割以下に抑える必要があります。

――所得控除ができるiDeCoや医療費控除、ふるさと納税によって所得を抑えて所得要件を満たすことはできるのでしょうか?

山田:じつは所得控除をしても関係ないんですよ。住宅ローン控除の所得要件は「合計所得」で判断されます。給与所得に加え、不動産所得や事業所得を含む“所得控除前”の所得です。ただし、給与所得控除は差し引けます。

▲住宅ローン控除は「合計所得」で判断されるため、ふるさと納税などが控除される前の金額となる

――では、iDeCoや医療費控除、ふるさと納税によって控除額が下がることはあるのでしょうか?

山田:所得税額と住宅ローンの控除額に関係するため、小規模企業共済等掛金控除(iDeCo)や寄付金控除(ふるさと納税)など15の所得控除の金額には留意する必要があります。

また、家族構成などによっては扶養控除の金額が高く、そもそも所得税をほとんど納めていないということもあります。あるいは、会社を辞めてフリーランスになったり、退職して年金暮らしになったりして所得が落ちることもあるでしょう。

――住宅ローン控除と併用できない制度はありますか?

山田:居住した年およびその前2年、その後3年の計6年間に「3,000万円特別控除」や「軽減税率の特例」「買換え特例」などの適用を受けた場合は住宅ローン控除が適用されません。これらの特例は、自己居住用の不動産を売却したときの譲渡所得税を軽減できるものです。近年は不動産価格が高騰傾向にあるため、売却時に譲渡所得が出るケースも増えています。買い換えで譲渡所得が生じる場合は、譲渡所得の控除と住宅ローン控除のいずれを選択するのがより有利か、事前に試算して判断するようにしましょう。

住宅ローン控除を賢く活用する方法

――控除される金額を増やすポイントは?

山田:より環境性能の高い住宅を取得すること、そしてペアローンで住宅ローンを組むということでしょうか。ペアローンの場合は、債務者がそれぞれ借入限度額の0.7%まで控除されます。また、繰り上げ返済によって住宅ローン残高が減ったら(借入限度額を下回ったら)、控除される金額も落ちるという点も理解しておきましょう。とはいえ、繰り上げ返済するほど利息の負担は軽減するため、一概に繰り上げ返済すべきではないとはいえません。

▲ローンの心理的負担などで繰り上げ返済を検討する際は、住宅ローン控除によるメリットとのバランスも見極めたい、と山田真哉さん。公認会計士・税理士であり、内閣官房行政改革推進会議の「EBPM・歳出改革等有識者グループ」構成員として政策議論にも参画する。自身のYouTubeチャンネル『オタク会計士ch【山田真哉】少しだけお金で得する』は登録者110万人超え。※所属・肩書は取材当時のもの。X:@kaikeishi1

「思ったより控除されない」という場合には、そもそも所得税をそこまで納めていないというケースも少なくありません。たとえば、中古のZEH-M(読み:ゼッチマンション。「環境性能の高い住宅」にあたるもの)の借入限度額は3,000万円ですから、0.7%の21万円が最大控除額となります。仮にその年の所得税が10万円の場合、所得税から控除しきれないため住民税からも控除されますが、住民税の控除額の上限は9万7,500円なので総控除額は19万7,500円となり、21万円には届きません。

――住宅ローン控除を最大限活かしながら、所得控除をどこまで使って良いのかはどのように判断すればいいでしょうか?

山田:e-Taxでシミュレーションするのが一番だと思います。e-Taxを使えば、自宅にいながらパソコンやスマートフォンで住宅ローン控除の確定申告をすることもできます。

住宅ローン控除の確定申告に向けて準備しておくこと

――確定申告に必要な書類などはどのように準備すればいいのでしょうか?

山田:確定申告書や住宅借入金等特別控除額の計算明細書など申告に必要な書類は、自身で準備しなければなりません。確定申告はマンションに入居した翌年の3月15日まで。早めに取りかかることをおすすめします。特に、年末などに入居した場合は悠長にしていられません。まして個人事業主は、期日に遅れてしまうと延滞税が課されてしまいます。

確定申告に添付する認定通知書や性能証明書、住宅性能評価書などは、基本的にマンションの販売や仲介をした不動産業者が用意してくれます。ただし、不動産業者から必要かどうか確認されるケースもあるので、どの書類を確定申告の際に添える必要があるのかは、ご自身でも把握しておくと良いでしょう。こうした書類の発行に時間がかかる可能性もあるため、やはり早めに取りかかっておくに越したことはありません。

▲ゆとりを持って臨めば、住宅ローン控除を受けることは決して難しいことではない

金融機関から毎年送付される残高証明書は、確定申告だけでなく2年目以降の年末調整にも必要になります。また、年末調整には、住宅ローン控除の適用を受ける年に適用年数分がまとめて送られてくる住宅借入金等特別控除申告書も必要ですので、しっかり保管しておくようにしましょう。

取材・文:亀梨 奈美 撮影:ホリバトシタカ

WRITER

不動産ジャーナリスト。不動産専門誌の記者として活動しながら、不動産会社や銀行、出版社メディアへ多数寄稿。不動産ジャンル書籍の執筆協力なども行う。

おまけのQ&A

- Q.ペアローンのその他のメリットは?

- A.山田:債務者である夫婦どちらもが住宅ローン控除を受けられるだけでなく、3,000万円特別控除など譲渡所得税の節税になる特例も各々で受けられます。昨今、マンション価格は著しく高騰していますから、このメリットも大きいと思います。ただ、ペアローンは2本のローンを組む仕組みだからこそ、万が一離婚となると、双方の合意と金融機関の手続きがそろわないと物件の売却が難しくなる可能性があります。また、単独名義での借り換えや名義変更が実現できないケースもあるので、慎重に検討する必要があります。

【税務の専門家に聞く】知っておきたいマンション購入時の税金と優遇制度の全貌

【税務の専門家に聞く】知っておきたいマンション購入時の税金と優遇制度の全貌