マンションを購入すると、さまざまな税負担が伴います。公認会計士・税理士の山田真哉さんに税金と税制優遇の全貌を聞きました。

▲山田真哉さん。公認会計士・税理士。内閣官房行政改革推進会議の「EBPM・歳出改革等有識者グループ」構成員として政策議論にも参画する。自身のYouTubeチャンネル『オタク会計士ch【山田真哉】少しだけお金で得する』は登録者110万人超え。※所属・肩書は取材当時のもの。X:@kaikeishi1

マンション購入に課される税金とは?

――まずマンション購入に課される税金を教えてください。

山田真哉さん(以下、山田):そもそも「マンションを買ったらなぜ税金を納める必要があるのか」。そこから考えることで理解が深まると思います。

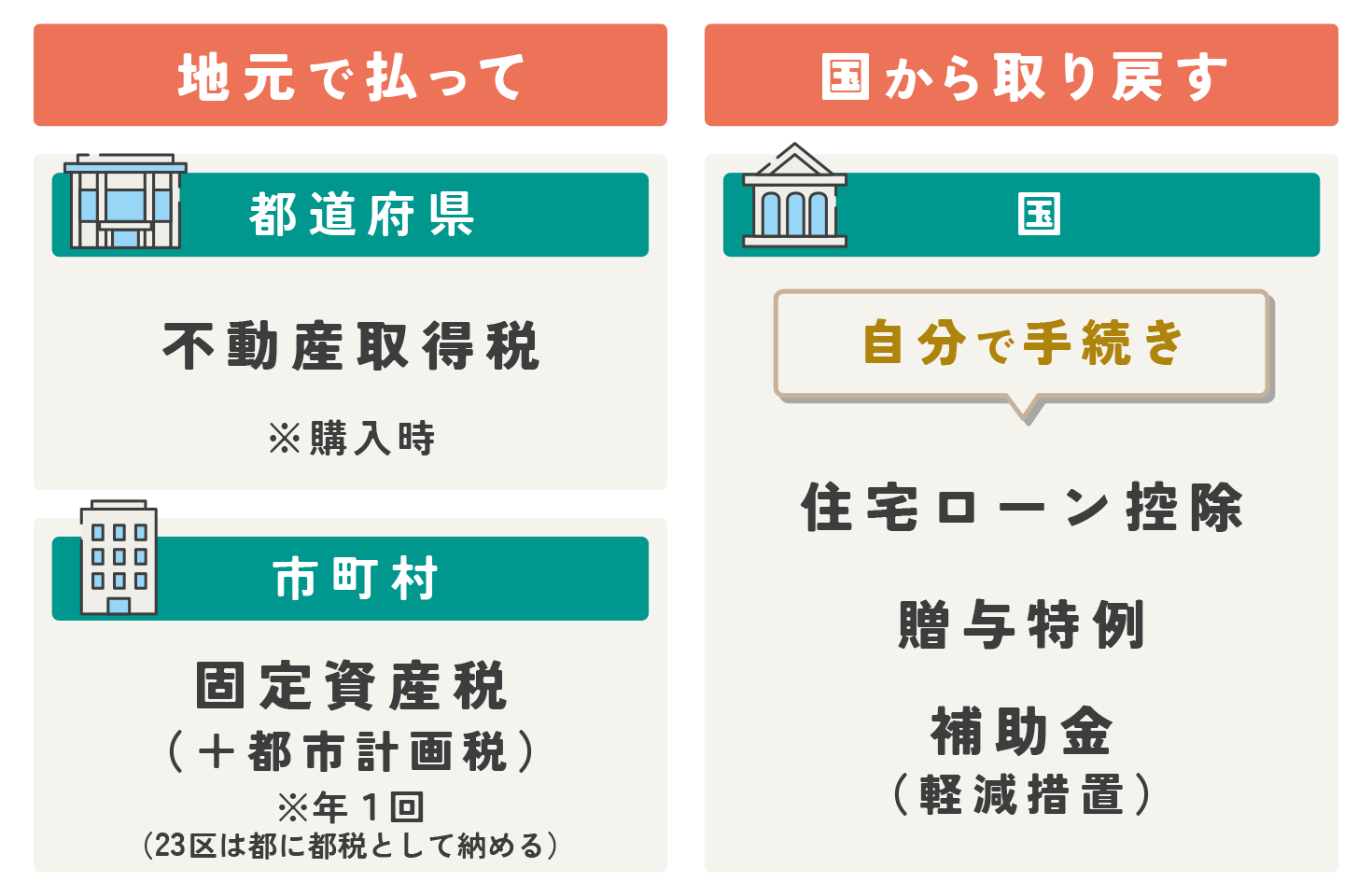

マンションを購入した際には、登録免許税や不動産取得税、印紙税がかかります。そして、マンションを所有している間は1年に一度、固定資産税、一部の地域では加えて都市計画税も課されます。これらの税金は、それぞれ登録免許税と印紙税は国、不動産取得税は都道府県、固定資産税・都市計画税は市町村(23区は都)と、納める先が異なります。

国に納める登録免許税と印紙税は少額ですが、高額になり得る不動産取得税や固定資産税を納めなければならないのは、不動産を取得・所有することで地域の資源を使うからです。

仮に横浜市でマンションを購入した場合、登録免許税と印紙税は国に納めますが、不動産取得税は神奈川県、固定資産税・都市計画税は横浜市に納めることになります。

――マンション購入で受けられる税優遇の仕組みは?

山田:不動産の取得・所有にかかる税負担を補うのが、国による住宅ローン控除です。つまり、不動産の税制は基本的に「地元で納めて、国から取り戻す」という構造になっています。

▲住んでいる地域に支払い、国から還付されると考えると分かりやすい

ただ、近年は少子化などによって人口が減り、地方自治体では税収が伸び悩んでいます。そのため住民を呼び込み、地域に定着してもらうことが財政健全化にもつながるという考えから、固定資産税の軽減など地方自治体でも一定の優遇を受けられるのが現状です。

マンション購入で受けられる税制優遇の全貌

――マンション購入で受けられる税優遇には具体的にどのようなものがあるのでしょうか?

山田:マンション購入で受けられる税優遇は「軽減措置」と「住宅ローン控除」、そして「贈与税の非課税措置」の3つに大別されます。

印紙税や登録免許税、不動産取得税、固定資産税の軽減・減額措置は、物件の条件等によって税率や減額幅が異なるためややこしいですが、購入者が複雑な申請を行う必要はほとんどありません。基本的に印紙税や登録免許税、不動産取得税は不動産業者や司法書士が手続きしてくれます。また、固定資産税の新築軽減に関しては、多くの自治体で申告不要とされるケースがあるものの、条件次第では申告が必要なこともあります。

▲複雑に見える住宅税制の優遇制度だが、プロに任せられる部分もあるため、まずは自分で行う部分から把握してみよう

■不動産取得税(東京都の場合)

●新築マンションの家屋部分

(固定資産税評価額 − 控除額[1,200万円])×3% = 税額

※認定長期優良住宅は控除額が1,300万円

●中古マンションの家屋部分(新耐震基準に適合)

(固定資産税評価額 − 控除額[新築年次に応じて下記表による])×3% = 税額

| 新築された日 | 控除額 |

|---|---|

※新築マンション・中古マンションともに床面積要件は50㎡〜240㎡

※不動産の価格は固定資産評価基準によって評価、決定された価格(評価額)

※併用住宅の場合、非住宅部分に相当する価格からは控除されず、非住宅部分に対する税率は4%

●土地

1. 当初税額 = 不動産の価格 × 1/2 × 3%

2. 減額額

下記2つのどちらか大きい方

a. 45,000円

b. (不動産の価格 × 1/2 ÷地積) × 住宅の床面積の2倍(上限200㎡) × 住宅の取得持分 × 3%

3. 納付税額 = 当初税額 − 減額額

※家屋・土地ともに税率3%は2027年3月31日まで(本則4%)

出典:主税局「不動産取得税」をもとに筆者編集

■固定資産税

新築から5年間(認定長期優良住宅は7年間)税額を120㎡まで1/2に減額

出典:国土交通省「認定長期優良住宅に関する特例措置」をもとに筆者編集

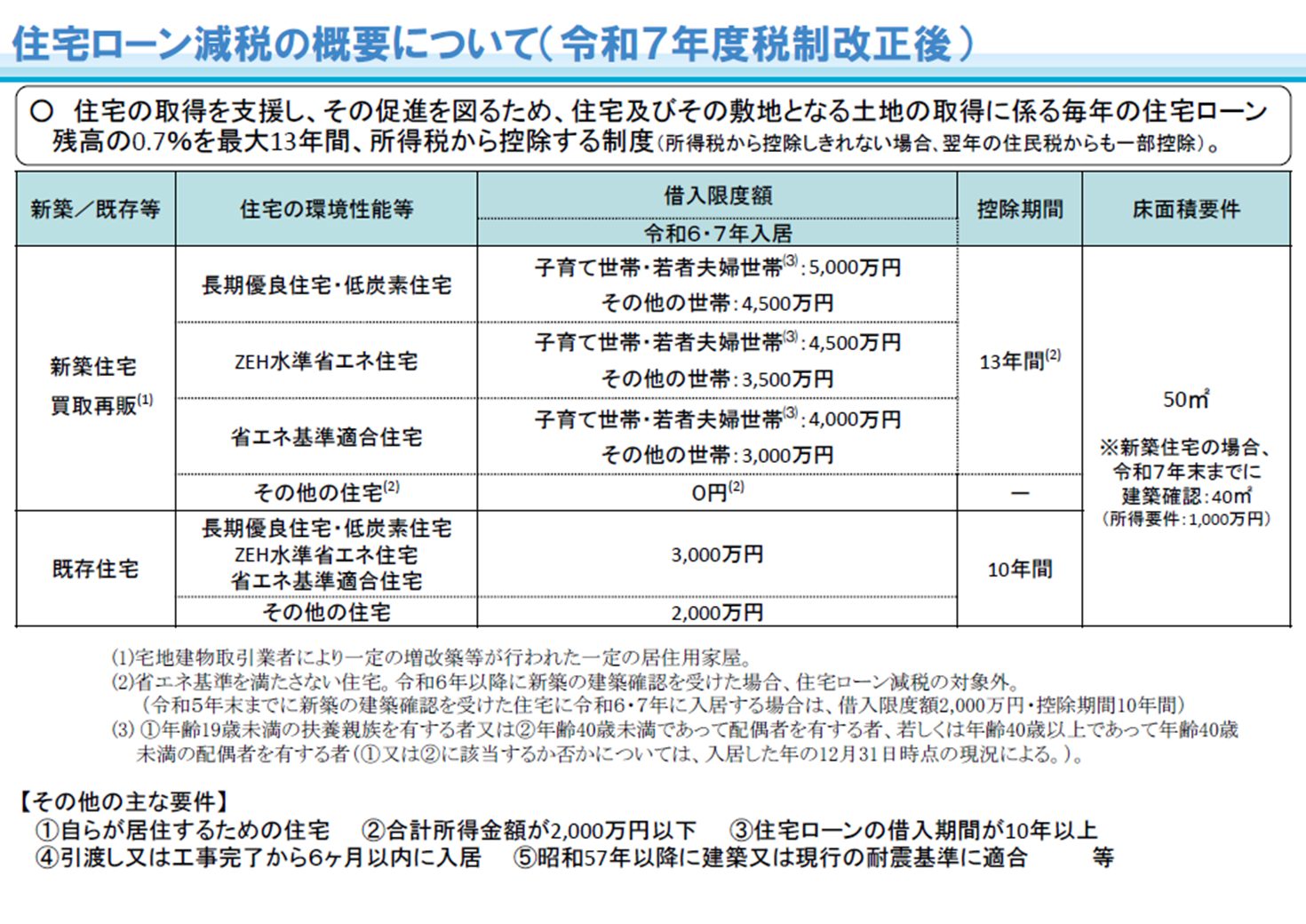

山田:一方で、所得税と一部住民税が控除される「住宅ローン控除(住宅借入金等特別控除)」は初年度に購入者自ら確定申告が必要で、環境性能等によって控除額も大きく変わってくるので、制度の内容をよく理解しておくことが大切です。

▲住宅ローン控除は原則として初年度に自ら申告が必要となるため、内容の十分な理解が欠かせない

■住宅借入金等特別控除(住宅ローン控除)※2025年度税制改正後

▲出典:国土交通省「住宅ローン減税」より

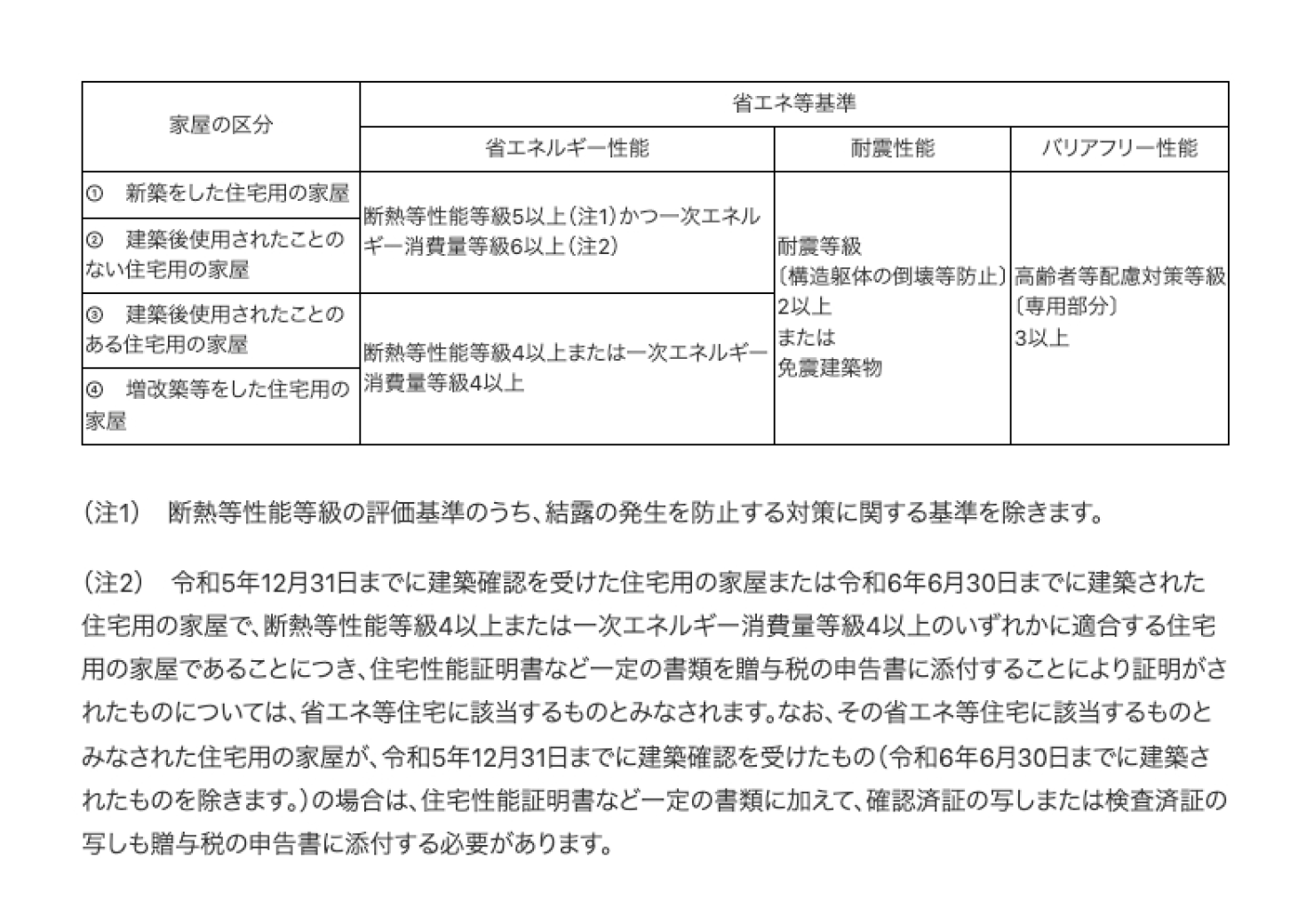

山田:あとは、住宅取得等資金の贈与を受けた場合の非課税措置ですね。2026年12月31日までに父母や祖父母などの直系尊属から住宅資金の贈与を受けた場合、受けた人ごとに省エネ等住宅は1,000万円まで、その他の住宅は500万円まで贈与が非課税となります。省エネ等の基準は次のとおりです。

▲出典:国税庁「No.4508 直系尊属から住宅取得等資金の贈与を受けた場合の非課税」より

▲自分がどの税金の控除を受けようとしているのか、その要件や流れを理解することが第一歩だ

ここで間違える人が多い! 住宅税制のよくあるつまずきポイント

――税優遇措置を受けるための条件が非常に難しく感じますが、どのような点に留意すべきでしょうか?

山田:登録免許税や不動産取得税、固定資産税の手続きは基本的に不動産業者や司法書士が手続きしてくれると申し上げましたが、地方税は特に申請手続き方法などが自治体によって異なるため、たとえ専門家であっても不慣れな地域の制度の詳細や手続き方法を把握していないこともあります。通知される税額が誤っている可能性もゼロではないので、しっかり優遇措置が適用されているかは確認しておきたいですね。

――住宅ローン控除の注意点は?

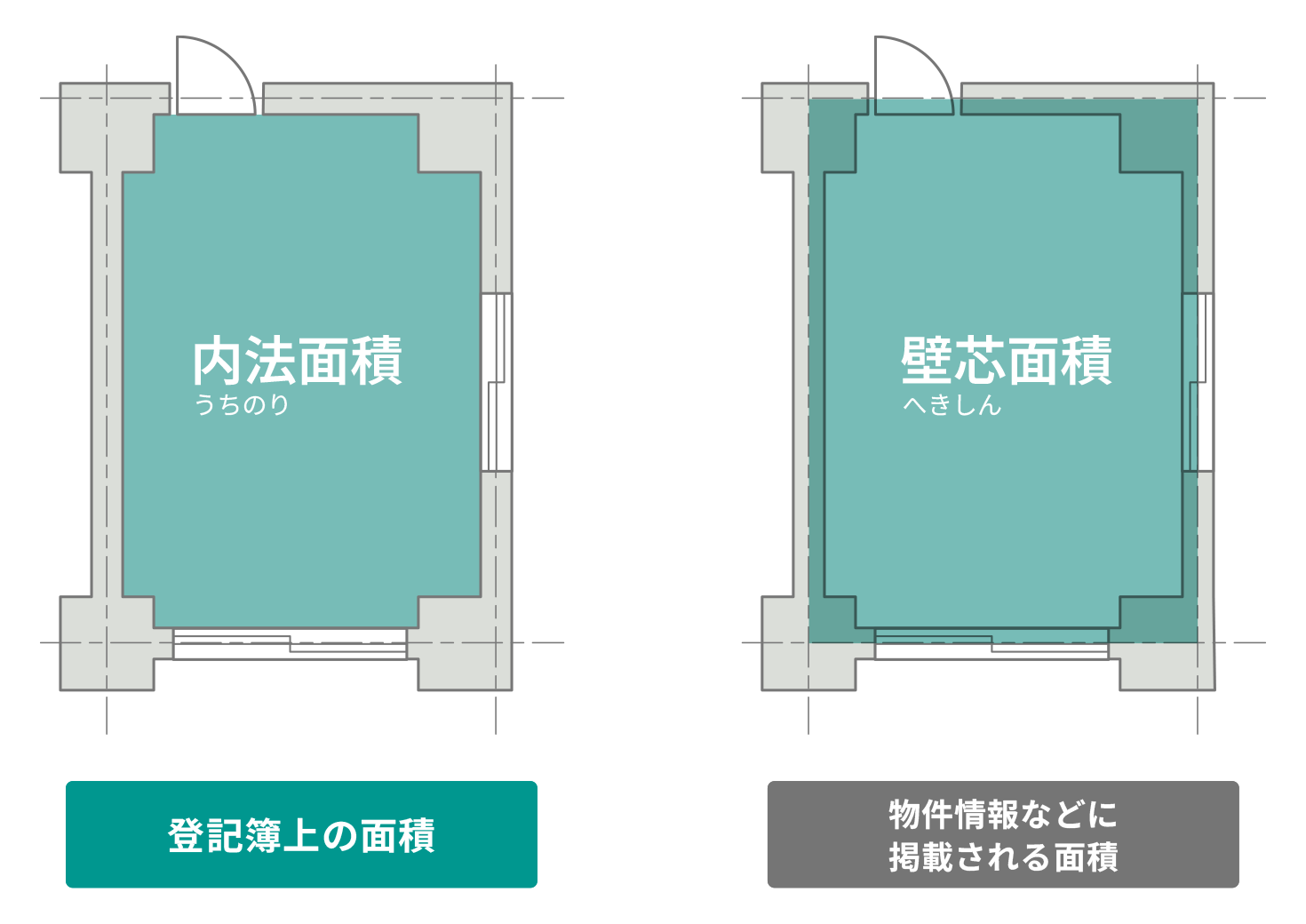

山田:マンションを買って住宅ローン控除を受ける際の最も大きなつまずきポイントは「面積要件」です。住宅ローン控除の面積要件は原則50㎡以上、新築は所得が1,000万円以下の場合は40㎡以上ですが、床面積は登記上の面積を指します。マンションは、内壁で囲まれた内側の面積である「内法(うちのり)」が登記上の面積です。一方で、物件情報などに掲載される面積は、壁の中心線の内側の面積である「壁芯(かべしん)」。たとえば、壁芯で50㎡をわずかに上回っていても、内法では50㎡を下回り、住宅ローン控除の面積要件を満たさない可能性があるため注意が必要です。

朗報としては、2026年度の制度改正により、単身者など比較的狭小な住宅を求める層の需要に応えるかたちで、面積要件を40㎡程度まで広げる案が調整されていることでしょう。

▲物件情報などで50㎡をわずかに上回る物件は、控除を受けられるか注意が必要だ

――贈与税の非課税措置を受ける場合の注意点はありますか?

山田:非課税措置を受ける場合は、贈与を受けた年の翌年3月15日までに贈与された資金の全額を充てて新築等して居住する、もしくは居住することが確実であると見込まれる状態でなければなりません。加えて贈与を受けた年の翌年の12月31日までに居住できなければ原則として非課税措置を受けることができないため、贈与を受けるタイミングに留意する必要があります。

また、贈与を受けた証拠を残すという意味で、銀行振込によって資金を提供してもらうのが安全だと思います。申請時には、直系尊属であることの証明に戸籍謄本が必要になります。本籍等によっては取得に時間を要することもありますので、あらかじめ準備しておくことも大切です。

過去記事「親が死んだらすること|マンションの取り扱いや相続手続きについて解説」では相続手続きの流れなどを紹介

どこまで自分で、どこからプロに? 税制手続きの“線引き”

――住宅ローン減税や贈与税の非課税措置の申請は自分でできるものなのでしょうか?

山田:基本的にはどなたでも手続きできますが、要件や添付書類が複雑なため、不明点等が出てくることはあると思います。手続き方法については税務署に相談すれば教えてくれますが、事前予約が必要で、確定申告時期前は混み合いますので、なるべく早く取りかかることも大切ですね。申告時期が迫っている場合や贈与がからむ場合は、税理士に相談することも検討しましょう。

▲「住宅ローン減税や贈与税の非課税措置の申請を自分で行う場合は特に、早めに動き出すことが肝心」(山田さん)

――住宅の税制に詳しい税理士の見つけ方は?

山田:ネットで検索するのが一番てっとり早いと思います。また、マンションを購入した不動産業者と提携している税理士は住宅税制に詳しいはずですので、まずは不動産業者に相談してみるのも良いでしょう。

取材・文:亀梨 奈美 撮影:ホリバトシタカ

WRITER

不動産ジャーナリスト。不動産専門誌の記者として活動しながら、不動産会社や銀行、出版社メディアへ多数寄稿。不動産ジャンル書籍の執筆協力なども行う。

おまけのQ&A

- Q.近年の税制優遇の傾向は?

- A.山田:ここ数年は、省エネ性能が高い住宅の優遇が拡大しています。政府は2050年のカーボンニュートラル実現を掲げており、省エネ性能の高い住宅ほど税制優遇や補助金による支援が手厚くなっています。とはいえ今後、政治情勢の変化によって省エネ性能重視の政策が見直され、税制においても子育て世帯への支援や空き家対策などがより重視されるようになることもあるかもしれません。

止まらないマンション価格高騰。千代田区の“転売規制”は流れを変えるのか?

止まらないマンション価格高騰。千代田区の“転売規制”は流れを変えるのか?